导读:截至到2015年12月22日,新三板挂牌企业达到4936家。根据易三板分析员的统计,2015年前11个月新三板挂牌企业定增2375次,总募集资金达1148亿元。如此当量的定增,俨然已经超过A股市场的定增量。千亿定增背后竟然是寡头垄断,易三板(微信ID:esanban)分析员发现有十家企业的定增额超数亿元。

下面将从资金增发量、募集资金用途等方面梳理这些定增募资过亿的企业概况。

中科招商:史无前例的现金或资产定增计划

2015年9月9日中科招商董事会批准,抛出了庞大的定增计划:本次融资的发行价格拟为27元/股,融资总规模计划不超过300亿元,认购对象可以现金或资产等方式进行认购。

现金认购听起来不难理解,资产认购呢?中科招商董事长单祥双透漏,资产认购方式包括上市公司以股权认购定增,上市公司的股权价值定价按照A股上市公司股票价格的常规定价标准来定等。原定计划三个月完成的定增,目前尚未得到公开披露。

九信资产:九鼎系撑腰,敢募300亿

2015年12月19日,九信资产发布定增广告:公司采用询价的方式,发行价格预计为15元~55元/股、数量不超过5.6亿股的定增计划,募集资金总额不超过300亿元。

易三板了解到本次定增募集资金有三部分来源:拉萨昆吾九鼎(九鼎投资子公司)出资不低于10亿元,九信资产现有的53位股东以债权资产出资190亿元,另外100亿元需要向市场募集。

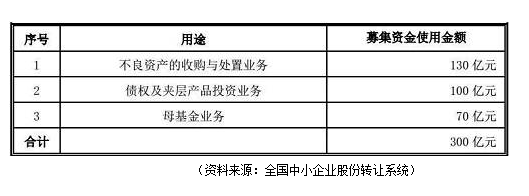

300亿可不是小数目,九信资产称募资为满足业务发展的资金需求,推动业务快速发展,增强公司竞争力。到底是啥业务呢?九信资产原名优博创,于2014年12月8日挂牌新三板,当时主营计算机通信设备。但是目前的主营业务增加了:创新型金融业务,具体为不良资产的收购和处置业务、债权及夹层产品投资业务和母基金业务。而本次募集资金就是为此而准备。

图1 九信资产募资用途

那么九信资产为何增加第二业务呢?2015年8月27日,拉萨昆吾九鼎公司受让优博创(九信资产前身)原控股股东浙江国佳实业有限公司手中所持的1129.06万股优博创股票,占股比例达67.35%。可知,九鼎投资间接控股九信资产,其业务变更也不不例外了。

九鼎集团:新三板单次最大“定增王”

九鼎投资(现更正为九鼎集团)是国内为数不多的PE大佬,资产规模过千亿元,2015年5月19日该公司发布挂牌以来的第三次定增计划:拟增发股票5亿股,募集资金75亿-125亿元,发行价格预计为15-25元/股。鉴于募集资金股东数量超过200人需要报证监会审核,直到今年11月最终完成定增计划:定增价格20元/股,募资规模为100亿元。这可算是新三板市场单次募资最大的定增案例。

关于资金的用途,九鼎投资在公告中称:公司正处于业务快速发展阶段,对运营资金需求较大;为增强公司竞争力,补充公司运营资金,公司进行本次股票发行。截至到现在仍然不清楚这些资金的实际用途。

联讯证券:狮子大开口,定增27亿

联讯证券2014年挂牌新三板,其挂牌后进行了定增计划,2015年3月联讯证券海口大张即启动定增19.118亿股募资计划,1.46元/股,合计募资金27.91亿元。根据《2015年半年报》该公司合计募集资金27.91亿元。

本次募资的目的,联讯证券解释是为公司提升经营效益、增强风险抵御能力、保持稳健发展提供了坚实保障。但具体的资金投向并不清楚。

恒大淘宝:挂牌就为融资,第一次胃口就不小

恒大淘宝虽然近年累计亏损过亿元,但是凭借两大股东(恒大集团和阿里巴巴集团)的优势于今年11月6日挂牌新三板。挂牌的同时,该公司启动了首轮定增。根据公告,本次发行的股票数量在378.79万-6617.65万股,发行价格人民币40元/股,募集资金总额区间为人民币1.52亿元至26.47亿元。

本次募集资金数额较大,恒大淘宝称融资是为了使公司财务结构更趋稳健、资产负债率将进一步下降,更好开展主营业务,提升持续经营能力和综合竞争力,巩固公司在足球行业内的竞争优势。

百合网:收购美股世纪佳缘仅定增10.23亿元

国内互联网平台老大百合网,挂牌新三板后频频出现大动作。易三板分析员根据股转系统公布信息了解到,12月14日,百合网发布公告称向全体投资者发行股票的数量不超过3.3亿股,发行价格为3.1元/股,预计募集资金总额不超过人民币10.23亿元。百合网这次定增募集资金是有备而来的,即本次定增预计募资10.23亿资金也是为了收购美股企业世纪佳缘发行在外的全部ADS(美国存托股份的简称)和普通股。

本次募资是百合网进行战略扩张、收购的举措。据悉,12月7日纪佳缘和百合网宣布达成合并协议,百合网全资子公司Love World将按照7.56美元/ADS的价格或5.04美元/股的价格(合计约2.4-2.5亿美元现金),购买世纪佳缘(Jia yuan.com International Ltd.)发行在外的全部ADS 和普通股。收购完成后世纪佳缘将从纳斯达克退市,其现有股东全部退出,Love World与Jia yuan.com International Ltd.根据当地法律(开曼群岛)合并。

圣泉集团:定增获证监会批注

2015年初圣泉集团董事会及临时股东大会通过股票发行方案,后经证监会核准(公司股东人数超过200人)以定向增发的方式发行发行股票6,437万股,增发价格12元/股,募集资金77,244万元。

公司称募集资金主要用于补充公司流动资金。

好买财富:每股定增价最贵的企业

根据公开资料显示,2015年12月好买财富公司董事会批准了定增计划,方案显示:发行525.1万股,增发价95.22元/股,募集资金5亿元。如此高的增发价在新三板还是不常见的,但公告称本次股票发行价格综合考虑了公司上年度经审计的每股净资产、所处行业、公司成长性、 公司目前发展状况及未来业务成长性等多种因素。

易三板分析员发现,好买财富11月16日获准挂牌新三板,公司称募集的资金将用于补充流动资金,改善公司财务结构,更好的提升公司盈利能力、抗风险能力和市场竞争能力。

九恒星公司:收购而定增

九恒星公司是一家为大型企业集团提供资金管理软件的企业,2015年11月16日面向56名在册股东以及25名外部投资者完成发行3,410.69万股,11元/股,完成募集资金不超过3.5亿元。根据相关资料,本次募集的资金原定用途包括:建立(或并购)研发基地(四川成都);对外投资;补充流动资金。其中包括收购中网支付100%股权。

仁会生物:药品研发定增1亿元

2015年5月仁会生物计划发行400万股,25元/股,募集资金1亿元。关于资金的用途,公司称补充流动资金,优化财务机构,2015年计划进行谊生泰(药品)的扩产、市场推广及加大研发,现有产能未能满足挂牌后的需求。

图2 10大定增募资过亿的企业

(资料来源:全国中小企业股份转让系统,易三板研究院)

相关新闻